Halloween

1. Kurzbeschreibung

2. Strategiegrundlagen

2.1. Halloween-Effekt

2.2. Einsatz von Hebel

2.3. Schwerpunkt Schwellenländer

3. Strategiebeschreibung

3.1. Das Sommerhalbjahr

3.2. Das Winterhalbjahr

3.3. Saisonale Wechsel

4. Risiken und Chancen

4.1. Negative Szenarien

4.1.1. Kursverluste

4.1.2. Underperformance

4.1.3. Erhöhte Volatilität

4.2. Positive Szenarien

4.2.1. Kursgewinne

4.2.2. Outperformance

4.2.3. Reduzierte Volatilität

4.3. Erwartete Szenarien

5. Weitere Infos

5.1. Genutzte Wikifoliovorteile

5.2. Gebühren und Kosten

5.3. Benchmarks

5.4. Internetlinks

1. Kurzbeschreibung

Halloween ist eine international diversifizierte Anlagealternative. Drei strategische Merkmale kennzeichnen das wikifolio:

- saisonaler Wechsel zwischen defensiver und offensiver Ausrichtung basierend auf dem wissenschaftlich untersuchten Halloween-Effekt,

- temporärer Einsatz von Aktien-ETFs mit Hebel 2,

- Schwerpunkt auf Schwellenländer mit ca. 50% Gewicht im wikifolio.

Langfristige Outperformance wird angestrebt. Es muss dabei aber auch die Möglichkeit relativ starker kurz- und mittelfristiger Rücksetzer akzeptiert werden.

2. Strategiegrundlagen

2.1. Halloween-Effekt

Der Begriff Halloween-Effekt steht für die Erfahrung, dass sich Aktien im Winterhalbjahr (November bis April) häufig deutlich besser entwickeln als im Sommerhalbjahr (Mai bis Oktober). Bereits eine relativ simple Strategie, bei der man im Sommerhalbjahr dem Aktienmarkt fern bleibt und im Winterhalbjahr im Markt ist, hätte in der Vergangenheit den Markt langfristig outperformt.

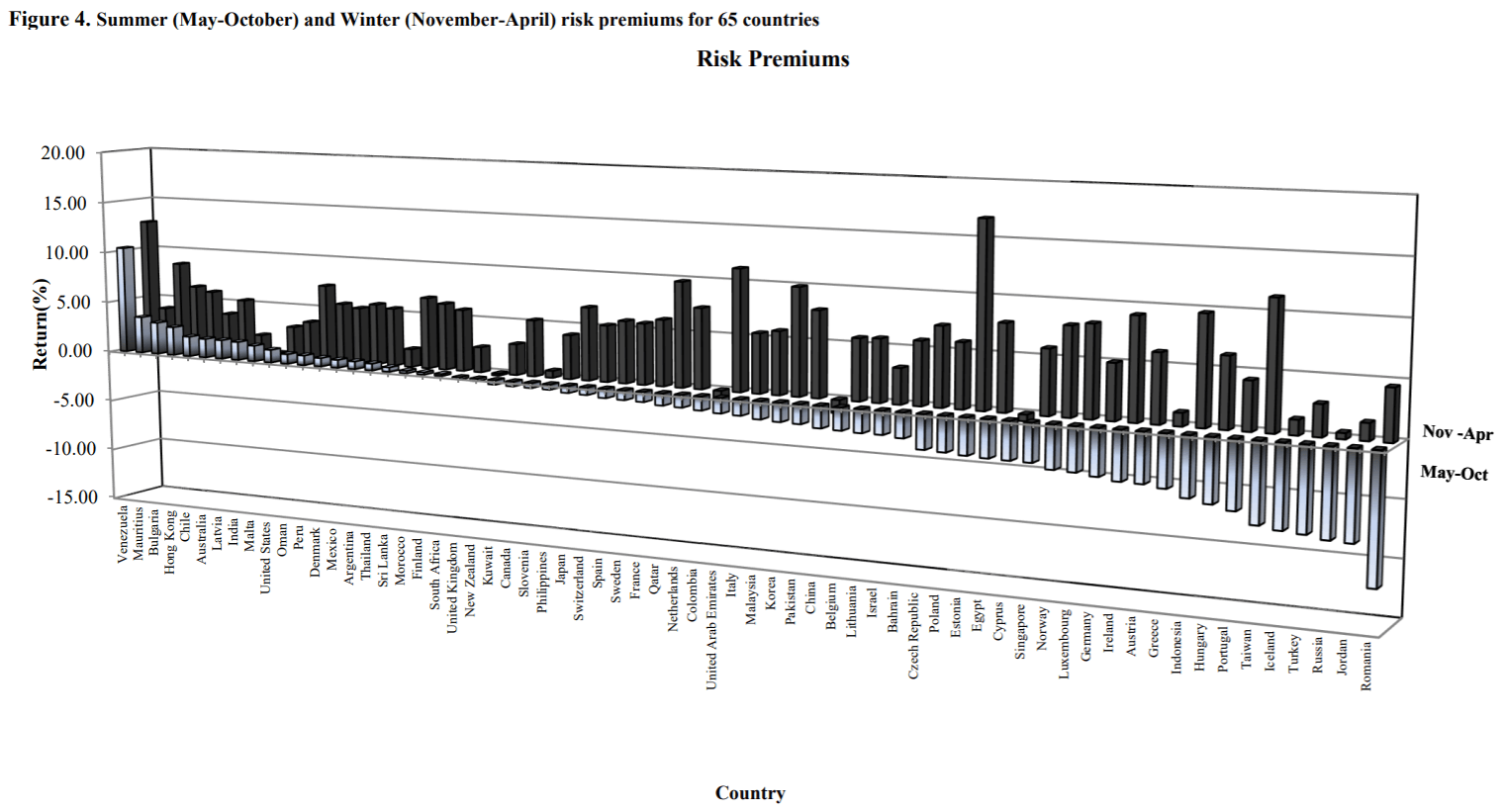

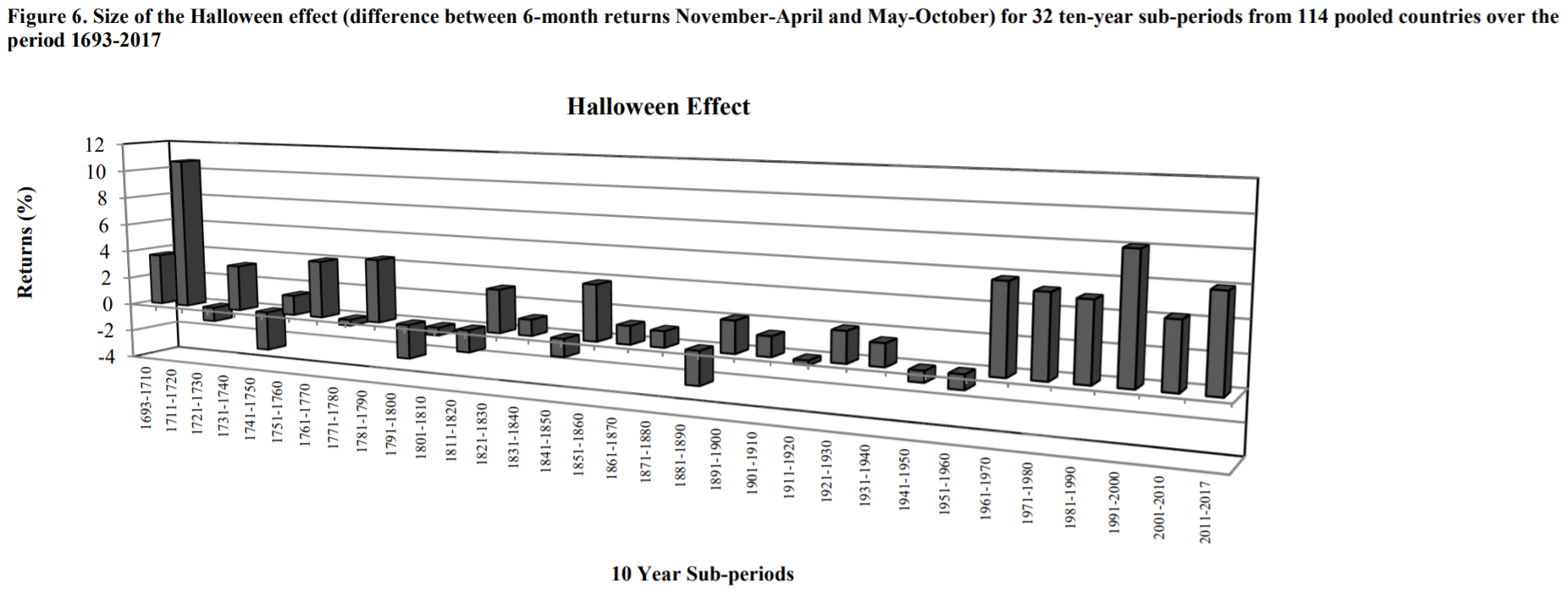

Viele Studien haben den Effekt untersucht und bestätigt. Der Halloween-Effekt ist eine der bekanntesten Kapitalmarktanomalien. Eine besonders umfangreiche wissenschaftliche Studie ist: The Halloween Indicator, “Sell in May and Go Away”: Everywhere and All the Time. Die folgenden Abbildungen sind dieser Studie entnommen:

Die Statistiken erlauben kaum einen Zweifel daran, dass hier systematische Gründe für das Phänomen verantwortlich sind. Jedoch tut man sich mit Erklärungsversuchen schwer. Zum einen muss erklärt werden, wieso der Halloween-Effekt überhaupt entstanden ist. Zum anderen stellt sich die Frage, wieso Marktteilnehmer diesen Vorteil bisher nicht abschöpfen, wodurch er wieder verschwinden würde.

Für mich sind folgende Begründungen für die Entstehung des Halloween-Effekts plausibel:

- Aus steuerlichen Gründen investieren Unternehmen Teile ihrer Jahresgewinne gegen Jahresende in den Aktienmarkt.

- Investitionen gegen Jahresende bei aktiven Fonds in gut gelaufene Aktien, um im Jahresbericht zu demonstrieren, dass man auch bei den Top-Aktien “dabei” ist.

- Gewinnmitnahmen nach starken Anfangsmonaten

- Kapitalentnahmen nach dem Frühjahr, um Sommerurlaube zu finanzieren. Außerdem sorgt geringere Liquidität im Markt dann für mehr Volatilität, wodurch ängstliche Marktteilnehmer den Markt verlassen. Die Sommerurlaube betreffen zwar nur die Länder der Nordhalbkugel. Jedoch dominieren diese Länder die Weltwirtschaft und beeinflussen damit auch Kurse anderer Länder. Dieses Argument ist für mich jedoch am unsichersten.

Es bleibt aber immer noch die Frage, weshalb Marktteilnehmer den daraus resultierenden möglichen Gewinn nicht abgeschöpft haben. Ich sehe da folgende Gründe:

- Die entsprechende Strategie riskiert, im Sommerhalbjahr bei steigenden Kursen nicht (ausreichend) dabei zu sein. Dieses Gewinnausfallrisiko wollen viele nicht eingehen.

- Die Handelshäufigkeit ist sehr klein, weshalb ein systematischer Vorteil prinzipiell nur über mehrjährige Anlagehorizonte erwartet werden kann. Das sind Zeiträume, die für viele aktive Marktteilnehmer weniger interessant sind.

- Gegenbeispiele zum Halloweeneffekt lassen bei vielen Marktteilnehmern Zweifel aufkommen und schütteln dann auch diejenigen ab, die den Versuch gewagt haben. Solche Ausnahmefälle konnten den Effekt allerdings auch schon mal über 10 oder gar 20 Jahre überstrahlen. Das ist typisch für gute profitable Strategien. Sie dürfen nicht zu sicher sein, weil der Markt sie sonst abschöpfen würde. Es gibt nun mal kein Gewinnwissen.

2.2. Einsatz von Hebel

Das wikifolio Halloween geht noch einen Schritt weiter. Im typischerweise besser laufenden Winterhalbjahr wird offensiv auf gehebelte Aktien-ETF gesetzt (Hebel 2). Ein gehebelter ETF zahlt sich vor allem in trendstarken Aufwärtsbewegungen aus. Diese Bewegungen sind jedoch gerade im Winterhalbjahr deutlich wahrscheinlicher. Auf diese Weise meidet man auch entsprechend wahrscheinlich die für Hebel-ETFs ungünstigen Seitwärtstrends oder gar Abwärtstrends.

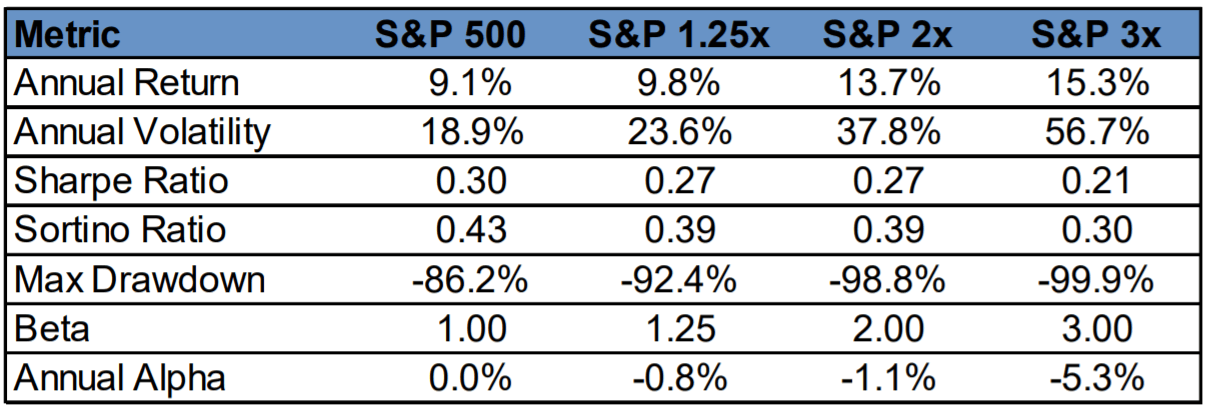

Ein Hebel 2 führt zwar zu deutlich erhöhter Volatilität. Aber selbst bei einfachem buy and hold wäre man damit langfristig dem Markt überlegen gewesen. In Kombination mit dem Halloween-Effekt entsteht somit erst recht eine Chance auf Outperformance.

Eine Studie, die insbesondere die langfristige Performance und das Risiko von hebelbasierten Strategien untersucht, ist: Leverage for the Long Run – A Systematic Approach to Managing Risk and Magnifying Returns in Stocks. Die folgende Tabelle stammt aus dieser Studie. Sie zeigt Kennzahlen über buy and hold auf dem SP 500 und gehebelten Alternativen zu diesem Index. Der untersuchte Zeitraum erstreckt sich von Oktober 1928 bis Oktober 2015.

Wie beim Halloween-Effekt sollte man auch beim Einsatz von Hebeln sich nicht allein auf Statistiken verlassen. Stattdessen ist bei einer Strategie immer die Frage zu stellen, was denn die logische Begründung für eine zu erwartende Outperformance ist. Und die Frage, die daran anschließt, lautet, warum der Markt diesen Vorteil nicht selbst abschöpft.

Im Falle des Einsatzes von Hebelprodukten lassen sich beide Fragen leicht beantworten. Da bei börslichen Investionen sowieso steigende Kurse erwartet werden, sollte der Einsatz von Hebel die Renditen auch erhöhen. Allerdings kann bei zu hohem Hebel oder zu langen Seitwärtstrends bzw. Abwärtstrends die Rechnung auch nicht in jedem Szenario aufgehen.

Das wäre dann aber schon die Antwort auf die zweite Frage. Der Markt schöpft den Vorteil nicht ab, da deutlich höhere kurz- und mittelfristige Kursschwankungsrisiken bestehen und in ungünstigen Szenarien auch über längere Haltedauern eine Underperformance möglich ist.

Je länger der Anlagehorizont aber ist, umso relevanter werden die langfristig systematisch steigenden Kurse. Die entsprechend notwendige Geduld und Risikotoleranz haben jedoch viele Marktteilnehmer nicht. Das erklärt, warum dieser Vorteil nicht abgeschöpft wird.

2.3. Schwerpunkt Schwellenländer

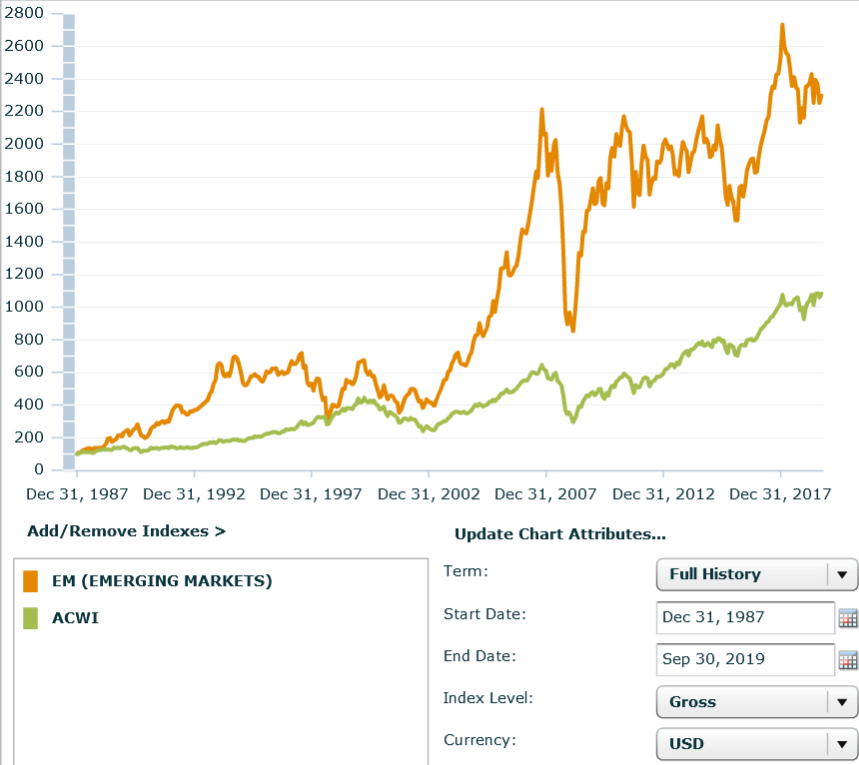

Neben dem Halloween-Effekt und dem Einsatz von Hebel-ETFs hat das wikifolio Halloween noch das strategische Merkmal, die Schwellenländer stärker zu gewichten als dies im Weltaktienmarkt der Fall ist. Die folgende Statistik zeigt, dass die Assetklasse Schwellenländer langfristig den Weltaktienmarkt outperformen konnte:

Die Grafik zeigt den Chartverlauf des Aktienindex MSCI EM (Emerging Markets, orange) und des MSCI ACWI (All Country World Index, grün). Beide Indizes sind sogenannte Gross Return Indizes, die Dividenden berücksichtigen. Der MSCI ACWI umfasst alle Länder des MSCI EM und enthält darüber hinaus einen Großteil der Aktien der wichtigsten entwickelten Länder.

Die Ursache für die langfristig bessere Performance ergibt sich daraus, dass Schwellenländer per Definition besondere Wachstumsmärkte sind. Es stellt sich natürlich auch hier die Frage, weshalb der Markt (MSCI ACWI) diesen Performancevorteil nicht genutzt hat. Der Grund liegt in besonderen Risiken, die mit Schwellenländern verbunden sind. Zu nennen wären die politischen Risiken und die geringere Liquidiät der Schwellenländermärkte.

Entsprechend war die bessere Performance auch nur zu dem Preis deutlich höherer Volatilität zu haben. Außerdem gab es in den vergangenen 10 Jahren sogar eine signifikante Underperformance bei den Schwellenländern (Stand 2019). Eine kurzfristig sichere Outperformance gibt es daher nicht und die Risiken möchte der Markt nicht mit der Masse seines Kapitals eingehen.

Langfristig ist aber weiter zu erwarten, dass die Schwellenländer dank ihres Wachstumpotenzials outperformen werden. Die Wahrscheinlichkeit, dass zukünftig wichtige Unternehmen in den Schwellenlädern entstehen werden, ergibt sich schon daraus, dass die bevölkerungsreichsten Länder Schwellenländer sind. Außerdem haben diese Länder oftmals von ihrer Demographie eine wirtschaftlich günstigere Altersstruktur der Bevölkerung.

3. Strategiebeschreibung

Zentrale Eigenschaft des wikifolios Halloween ist, dass es einen saisonalen Wechsel zwischen defensiver Ausrichtung im Sommerhalbjahr und offensivem Schwerpunkt im Winterhalbjahr gibt.

3.1. Das Sommerhalbjahr

Die defensive Phase im Sommerhalbjahr besteht beim wikifolio nicht darin, dass es dem Markt komplett fern bleibt. Stattdessen wird mehr als die Hälfte des Kapitals beim saisonalen Wechsel in globale Anleihen-ETFs investiert. Der Rest verteilt sich auf globale Aktien-ETFs. Damit soll sichergestellt werden, dass das wikifolio auch von einem besonders guten Sommerhalbjahr zumindest teilweise profitieren kann.

Die Anleihen ETFs umfassen sowohl Staatsanleihen als auch Unternehmensanleihen unterschiedlicher Laufzeiten. Die Aktien-ETFs gehören zu den Indizes MSCI Emerging Markets, MSCI World, MSCI Emerging Markets Small Cap und MSCI World Small Cap, jeweils gleich gewichtet. Dadurch wird eine entsprechende Risikostreuung ermöglicht.

3.2. Das Winterhalbjahr

Der Halloween-Effekt besagt, dass die Renditechancen im Aktienmarkt besonders im Winterhalbjahr vorhanden sind. Um diesen Umstand möglichst gewinnbringend zu nutzen, wird in dieser Zeit ausschließlich auf gehebelte Aktien-ETFs gesetzt. Dabei wird mit ca. 50% Gewicht ein MSCI Emerging Markets ETF verwendet und zu je 25% Gewichtung gibt es einen MSCI USA ETF und einen Eurostoxx 50 ETF. Die drei verwendeten ETFs haben jeweils Hebel 2.

3.3. Saisonale Wechsel

Der Wechsel vom Sommerhalbjahr auf das Winterhalbjahr soll ein paar Tage vor Ende Oktober stattfinden. Oft sind zu Monatsende die Tagesrenditen über dem Durchschnitt. Daher soll schon einige Zeit vor dem ersten November der Wechsel auf die Hebel-ETFs durchgeführt werden.

Umgekehrt soll das klassische “Sell in May” nicht bereits am ersten Mai erfolgen, denn auch noch zu Monatsanfang sind Tagesrenditen oft überdurchschnittlich hoch. Daher findet der Wechsel einige Tage nach Monatsbeginn statt.

Gerade bei den Übergängen kann aber ggf. auch die aktuelle politische und wirtschaftliche Lage mit in die Entscheidung einfließen, wann genau der Wechsel stattfindet. Optional kann der Wechsel auch auf mehrere Tranchen verteilt werden.

4. Risiken und Chancen

Die Zukunft ist ungewiss für alle Anlagealternativen. Dennoch sind deshalb noch lange nicht alle Anlagealternativen gleichwertig. Denn bei denen, wo gewisse strategische Regeln vorgegeben werden, kann man zumindest zwischen positiven und negativen Szenarien vorher schon unterscheiden. Es bleibt dann “nur” die Frage, welche Szenarien man in der Zukunft erwarten sollte. Bei Halloween ist es möglich zu verstehen, unter welchen Umständen Vorteile entstehen und was die negativen Szenarien sind.

4.1. Negative Szenarien

4.1.1. Kursverluste

Da Halloween permanent long im Markt ist, d.h. auf steigende Kurse setzt, werden bei fallenden Märkten auch bei Halloween die Kurse fallen. Dabei spielt im Winterhalbjahr nur der Aktienmarkt eine Rolle. Genauer geht es um Schwellenländer, USA und Europa. Wenn es im Schnitt dort zu fallenden Kursen kommt, gibt es auch bei Halloween Verluste.

Im Sommerhalbjahr ist es etwas komplizierter. Denn dann besteht Halloween aus einer Mischung aus Anleihen-ETFs und Aktien-ETFs. Nicht selten steigen Anleihenkurse bei fallenden Aktienkursen. Deswegen kann man nur sagen, dass Halloween wahrscheinlich im Sommer dann Kursverluste haben wird, wenn Anleihenkurse fallen. Grund ist das Übergewicht der Anleihen-ETFs im Sommerhalbjahr.

4.1.2. Underperformance

Im Winterhalbjahr käme es wahrscheinlich zu Underperformance gegenüber dem Weltaktienmarkt, wenn Kurse fallen oder Seitwärtstrends durchlaufen. Grund sind die Hebel-ETFs in dieser Phase.

Im Sommerhalbjahr ist mit Underperformance zu rechnen, wenn Aktienmärkte in dieser Phase steigen. Grund sind die defensiven Anleihe-ETFs.

4.1.3. Erhöhte Volatilität

Da im Winterhalbjahr gehebelte Aktien-ETFs zum Einsatz kommen, ist in dieser Zeit auch relativ zum Markt mit erhöhter Volatilität zu rechnen.

4.2. Positive Szenarien

4.2.1. Kursgewinne

Im Winter ist mit Kursgewinnen zu rechnen, wenn im Schnitt in den Schwellenländern, USA und Europa die Kurse der Aktien steigen. Das folgt ganz einfach aus dem Einsatz gehebelter Aktien-ETFs dieser Regionen.

Im Sommerhalbjahr wird es wieder komplizierter, da in dieser Phase Aktien-ETFs und Anleihen-ETFs vorhanden sind. Jedoch sollte bei steigenden Aktienmärkten ein entsprechend gedämpfter Kursanstieg auch bei Halloween passieren.

4.2.2. Outperformance

Im Winterhalbjahr ist bei steigenden Aktienmärkten mit Outperformance zu rechnen. Es wurden genau dafür die gehebelten ETFs gewählt.

Im Sommer verhält sich Halloween wegen des Anleihe-Schwerpunkts defensiver als der Aktienmarkt. Eine Outperformance wäre bei fallenden Aktienkursen wahrscheinlich.

4.2.3. Reduzierte Volatilität

Im Sommerhalbjahr ist wegen der defensiven Ausrichtung durch Anleihe-ETFs mit geringerer Volatilität zu rechnen im Vergleich zum Aktienmarkt.

4.3. Erwartete Szenarien

Aufgrund des Halloween-Effekts wird erwartet, dass im Winterhalbjahr mit erhöhter Wahrscheinlichkeit von steigenden Kursen auszugehen ist. Entsprechend sind dann Gewinne zu erwarten. Wegen der Hebel-ETFs wäre dann auch Outperformance wahrscheinlich.

Im Sommerhalbjahr wäre nach dem Halloweeneffekt eher mit einem Seitwärtstrend zu rechnen. Wegen der Anleihe-ETFs würde dieser mit geringerer Volatilität im wikifolio ablaufen.

Es sei darauf hingewiesen, dass über die zukünftigen Szenarien aber nur spekuliert werden kann. Trotz aller Argumente aus den Strategiegrundlagen kann es auch anders kommen. Gelegentliche Ausnahmen zum Halloweeneffekt wären sogar normal und würden anhand vergangener Statistiken auch nicht verwundern. Die Strategie sollte umso wahrscheinlicher funktionieren, je länger die Investitionsdauer ist.

5. Weitere Infos

5.1. Genutzte Wikifoliovorteile

- Steuerstundungseffekt bei realisierten Gewinnen zum Saisonwechsel,

- keine Steuer bzgl. Dividende solange das wikifolio gehalten wird,

- keine Ordergebühren beim Handel mit den ETFs im wikifolio (nur Spread),

- vollständige Protokollierung aller Handelsaktivitäten auf wikifolio.com,

- Statistiken und Kennzahlen bei wikifolio.com und über Börsenplattformen im Internet,

- Strategie über eine simple Kauforder in ein Zertifikat investierbar,

- Treuhänder überwacht die Besicherung des Zertifikats.

5.2. Gebühren und Kosten

- 0,95% jährliche wikifolio-Gebühr,

- 5% Performancegebühr auf Kursgewinne bezüglich des aktuellen Kalenderjahres,

- Zweimal pro Jahr Umschichtung des Kapitals in unterschiedliche ETFs entsprechend den strategischen Handelsregeln.

5.3. Benchmarks

Benchmark für das wikifolio Halloween ist der globale Aktienmarkt. Um Währungsmerkmale und Steuerthemen zu berücksichtigen, sollte als Benchmark ein ETF genommen werden. Beispielsweise könnte dies ein ETF mit dem Index MSCI ACWI IMI sein. Ein relevanterer Benchmark wäre aus meiner Sicht aber ein Depot, das zu 50% aus einem MSCI World ETF und zu 50% aus einem MSCI Emerging Markets ETF besteht.

5.4. Internetlinks

- Halloween bei wikifolio.com,

- sämtliche Blogbeiträge zu Halloween,

- Halloween Monatsperformance,

- Kontaktmöglichkeit bei Fragen: office@erlernen.net.